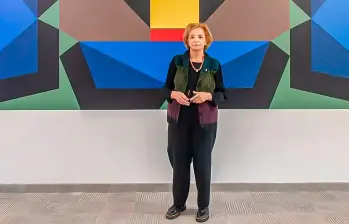

Lacy Cruz es una de las microempresarias colombianas que ha accedido a financiación por parte de la banca pública, a través de Bancoldex. Para ella, tasas de interés más bajas y mejores plazos, hicieron que este financiamiento le sirviera para contratar 40 empleados más y aumentar su producción y capacidad instalada.

Pero este es uno de los casos que es la excepción más no la regla, pues en Colombia, y en general en América Latina, predominan las barreras de acceso e ineficiencias en la asignación de recursos para las empresas del segmento mipyme: apenas el 25% de las micro y medianas empresas de la región cuenta con financiación.

Precisamente, una de las principales discusiones que se llevaron a cabo en la cuarta edición de la Cumbre Finanzas en Común (FiCS) es cómo la banca pública puede fortalecer la colocación directa a las pymes.

Para esto, se hizo un llamado a la coordinación y al trabajo conjunto entre el sector privado y los bancos públicos de desarrollo para aumentar el número de instrumentos financieros a los que estas puedan acceder.

¿Cómo está Colombia?

Según datos del Banco de Desarrollo Empresarial de Colombia (Bancoldex), en Colombia el año pasado se desembolsaron créditos por más de $1,4 billones a más de 132.000 microempresarios, dentro de los que se identificaron cerca de 70.000 mujeres.

“Las pymes, que son tal vez el segmento más importante en la generación de empleo en Colombia, pues constituyen más del 90% del tejido empresarial del país, son vitales para la economía en general y se deben seguir atendiendo cada vez más, tanto por parte de los bancos públicos como de los bancos privados”, señaló Javier Díaz, presidente de Bancoldex.

Para 2023, la meta de desembolsos de la entidad es de $6,5 billones, de los cuales el 16% de estos estarán orientados a la atención directa de las pymes ($1 billón) con productos como el leasing y el crédito.

Puede leer: Desarrollo sostenible: la preocupación en cumbre de los bancos públicos

De acuerdo con Díaz, una de las razones por las que los costos de los créditos otorgados por la banca pública son menores frente a los comerciales, lo que los hace mucho más atractivos, es el aporte que se hace, en el caso de Colombia, a través del Ministerio de Comercio.

“Bancoldex se fondea, o consigue los recursos, en el mercado de capitales. Entonces, el costo del dinero para nosotros es equivalente al mismo de Bancolombia. Pero en el camino lo que pasa es que el Gobierno Nacional nos da unos aportes para que la tasa de interés a las pymes salga más barata”, señaló Díaz.

Agregó que la diferencia entre los créditos de la banca pública y la privada es que, en el caso de Bancoldex, nueve de cada diez pesos se consiguen en el mercado de capitales, y un peso lo pone el Gobierno para que la tasa de interés salga más barata.

“Nosotros colocamos esos créditos a través del sistema financiero y esa mezcla nos permite dar un financiamiento más baratos”, anotó.

Dichos aportes, por ejemplo, irán a cuatro líneas de crédito para pequeñas y medianas empresas que se lanzarán este año: Mipymes Competitivas, Sostenible Adelante, Internacionalización y una dirigida a mujeres.

En total, estas líneas van a movilizar entre $400.000 y $500.000 millones.

Sinergia público privada

Durante la cumbre, los bancos públicos de desarrollo reconocieron el poder transformador de las pequeñas y medianas empresas, por lo que instaron a construir una nueva generación de financiamiento e inclusión financiera para estas.

“Actualmente, iniciativas como el crowdfunding de acciones o los fondos regionales fomentan la inversión, promueven el desarrollo y asignan riesgos. Para este fin, las posibles fórmulas para soluciones de financiamiento incluyen fortalecer y desarrollar segmentos alternativos en los mercados de capital, con incentivos gubernamentales a las emisiones, como garantías”, manifestó Sebastián Nieto, jefe de la Unidad de América Latina y el Caribe del Centro de Desarrollo de la Ocde.

Entérese: Colombia está bajo la lupa de Fitch por las reformas y el gasto del gobierno

Sin embargo, para lograr que las necesidades financieras de pequeñas y medianas empresas estén satisfechas primero se necesitan superar barreras como la informalidad y, sobre todo, la falta de educación financiera.

“Una microempresa que no tiene una educación financiera accede a mecanismos de crédito que no son los adecuados y termina en sobreendeudamiento. Por ejemplo, acceden a préstamos de consumo para financiar sus empresas, por lo que si hay algún altibajo en el mercado se afecta tanto la persona natural como el negocio. O quieren financiar su negocio vía tarjeta de crédito, y esas tienen una de las tasas de interés más altas del sistema bancario”, resaltó Alexis Cruz, del Ministerio de Economía, Planificación y Desarrollo de República Dominicana.

Y añadió que otra de las barreras es que las pymes, por lo general, carecen de activos que puedan servir como garantía para el financiamiento de su negocio, por lo que son las más riesgosas para el sistema financiero.

Finalmente, más allá de la otorgación de créditos, los bancos públicos de desarrollo invitaron al sector privado a trabajar conjuntamente en asistencia, orientación, capacitación y educación para este tipo de empresas.

Regístrate al newsletter

Regístrate al newsletter