viernes

7 y 9

7 y 9

La política monetaria del Banco de la República, los incentivos del Gobierno para la construcción de vivienda, la competencia bancaria y el riesgo crediticio particular son determinantes de que suban o bajen las tasas de interés para los créditos hipotecarios.

En primer lugar, cuando el Emisor comienza a bajar su tasa de referencia, alienta el gasto privado. De esa forma, los bancos comienzan a observar un auge de oportunidades en el mercado y bajan sus tasas de interés a la que prestan para comprar vivienda.

Así mismo, cuando el Gobierno busca impulsar el sector de la construcción, que jalona a otros segmentos, da más estímulos, como el anunciado en junio por el presidente Juan Manuel Santos de poner a disposición de colombianos 40 mil nuevas coberturas de crédito de vivienda para clase media (No-VIS, de entre 99,6 millones de pesos hasta 320,9 millones, este año), con subsidio a la tasa de interés del 2,5 %.

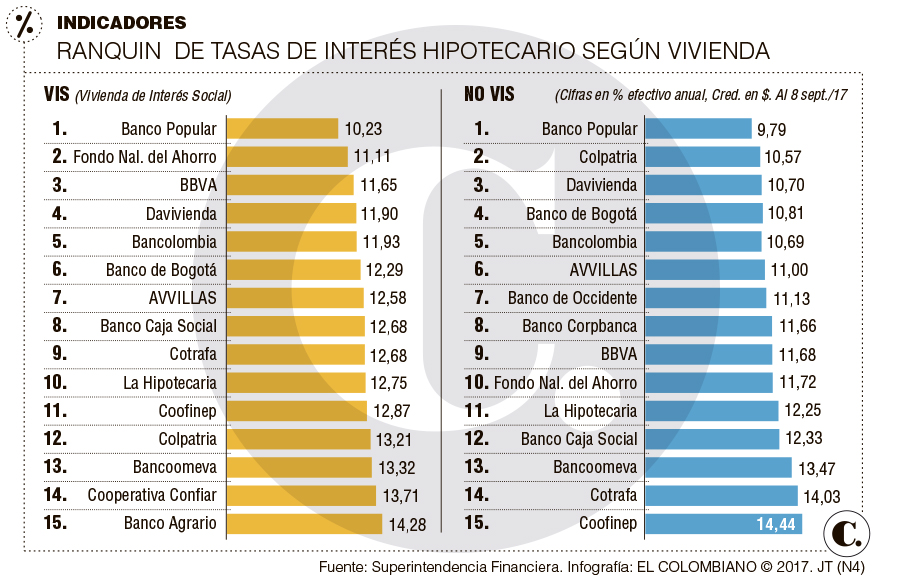

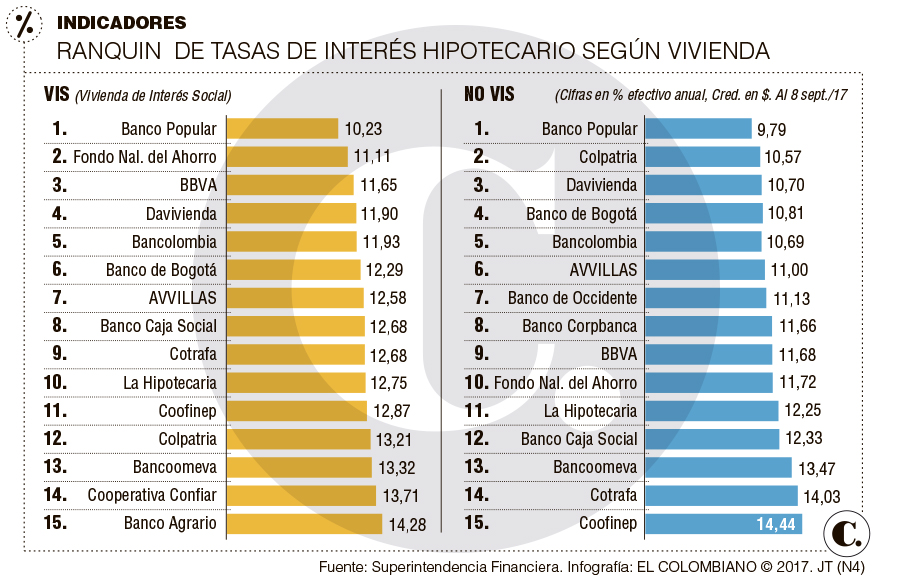

Con esos incentivos, la tasa de interés hipotecario efectiva anual promedió al 8 de septiembre 12,01 % para VIS y 10,99 % para No-VIS, según la Superintendencia Financiera (ver gráfico). Así, cuando la banca comienzan a bajar su tasa, hay un efecto dominó, pues el cliente se traslada adonde haya una mejor oferta.

“Los bancos tienden a igualar la nueva propuesta, para no perder cartera”, explicó la directora de crédito hipotecario del banco Colpatria, Gladys Moreno.

Sin embargo, algunos bancos mantienen su tasa de interés rígida, porque el nicho en que se enfocan es riesgoso o porque los costos de sus fondos son altos: “eso no les permite recortarlas sin generar pérdidas”, añadió Moreno.

Hay bancos que fijan la tasa según el comportamiento crediticio, la capacidad de endeudamiento o la condición del trabajador (asalariado o independiente), otros en función del mercado objetivo.

Así, cuando el panorama macroeconómico del país no es favorable, las entidades bancarias examinan con más atención el perfil de crédito de un trabajador independiente.

En ese sentido, si bien el tope máximo de préstamos hipotecarios es del 70 %, no siempre se otorga financiación hasta ese porcentaje.

Finalmente, las tasas del mercado hipotecario son influenciadas por la dinámica del mercado de deuda pública, particularmente, por los movimientos de las tasas de fondeo de largo plazo (TES).

“El entorno macroeconómico en materia de inflación y saneamiento fiscal repercute directamente en la provisión y costo del crédito hipotecario y termina influyendo en la senda y velocidad de ajuste de tasas”, dijo el vicepresidente de Asociación Bancaria de Colombia (Asobancaria), Jonathan Malagón.